企业集团投资与并购管理的战略与实践

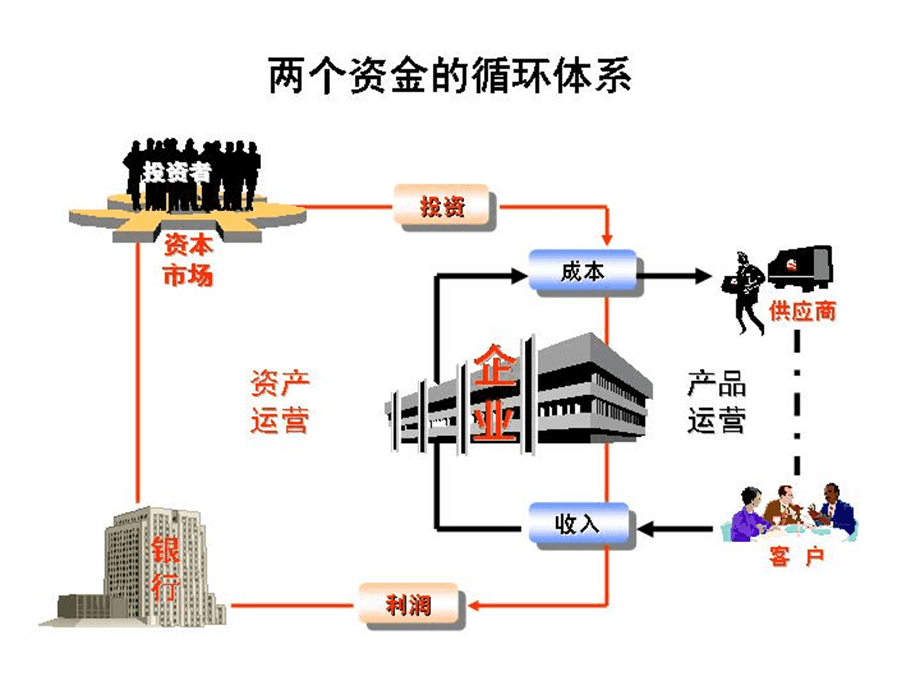

在当今复杂多变的全球经济环境下,企业集团的投资与并购管理已成为其实现战略增长、优化资源配置、提升核心竞争力的关键驱动力。投资管理作为其中的核心环节,不仅涉及资金的分配与运作,更关乎集团的长期发展战略与风险管控。

一、投资管理的战略定位

企业集团的投资管理并非孤立的财务行为,而是深度嵌入其整体战略框架之中。其首要目标是识别并把握符合集团长远发展的投资机会,通过资本的有效配置,实现业务协同、市场扩张、技术获取或产业链整合。这要求投资决策必须与集团的愿景、使命及阶段性战略目标高度对齐,确保每一笔投资都能为集团创造战略价值,而非仅仅追求短期的财务回报。

二、投资决策的科学流程

一个严谨的投资管理流程是降低风险、提高成功率的基础。这通常包括:

- 机会筛选与初步评估:基于战略方向,广泛扫描市场,利用行业研究、财务模型和尽职调查,筛选出潜在目标。

- 详尽尽职调查:这是并购投资前的关键一步,涉及法律、财务、业务、人力资源及文化等多维度深度审查,以揭示潜在风险与真实价值。

- 估值与交易结构设计:运用科学的估值方法(如DCF、可比公司分析等),并结合税务、法律考量,设计最优的交易结构(股权收购、资产收购、合资等)。

- 投资决策与审批:依据清晰的授权体系,由专业的投资委员会或董事会进行最终决策,确保决策的集体性与权威性。

- 投后整合与管理:交易完成并非终点,而是价值创造的新起点。有效的投后整合,包括战略协同、管理团队融合、系统与流程对接,是决定投资最终成败的核心。

三、风险管控与价值创造

投资管理始终与风险相伴。企业集团必须建立完善的风险管理体系,对市场风险、信用风险、操作风险及整合风险进行持续监控与应对。投资管理的核心在于价值创造。这要求集团不仅要在交易时点“买得好”,更要在持有期间“管得好”,通过主动的投后管理,赋能被投企业,挖掘协同效应,提升其运营效率与盈利能力,从而实现投资价值的最大化。

四、组织能力与人才培养

卓越的投资管理能力离不开专业的团队与组织支撑。企业集团需要组建具备金融、法律、行业及管理知识的复合型投资团队,并建立与之配套的激励与考核机制,将投资绩效与长期价值创造挂钩。持续的学习与知识沉淀,将集团过往的投资经验转化为组织能力,是提升未来投资成功率的重要保障。

企业集团的投资管理是一项系统性工程,融合了战略眼光、金融工具、管理智慧与风险意识。在充满机遇与挑战的市场中,唯有构建体系化、专业化、前瞻性的投资管理能力,企业集团方能通过投资与并购,稳健地驶向可持续发展的未来。

如若转载,请注明出处:http://www.renrenchepai.com/product/44.html

更新时间:2026-02-24 14:41:10